捐赠审批流程及手续全解析

捐赠的合法性与合规性取决于捐赠类型(公益/私人)、标的物(现金/物资/不动产)及金额大小。以下从流程框架、核心手续、合规要点三方面为您详细说明:

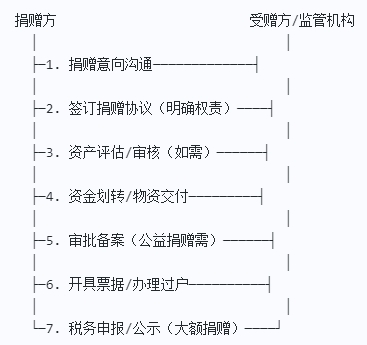

一、捐赠全流程框架

二、核心手续分步详解

(一)捐赠前准备

明确捐赠类型

公益捐赠:通过慈善组织/政府机构,可享税前扣除(需具备公开募捐资格)。

私人赠与:直接给个人/企业,无税前扣除,但需签订赠与协议。

签订捐赠协议

必备条款:

捐赠标的、金额、交付时间/方式

资金用途(公益捐赠需具体化,如“用于XX小学建设”)

违约责任(如资金挪用需返还)

权属转移条款(如车辆过户时间)

示例:

“甲方捐赠人民币50万元,定向用于乙方扶贫项目,乙方需每季度提交资金使用报告。”

(二)资产交付与审批

现金捐赠

转账备注:明确“捐赠款”,避免现金交易(大额现金需反洗钱申报)。

跨境捐赠:通过银行外汇渠道,申报用途为“境外慈善捐赠”。

实物捐赠

评估作价:委托第三方机构出具《资产评估报告》(如车辆按市场价评估)。

过户手续:

车辆/房产:办理过户,受赠方缴纳契税(评估价3%)。

物资:企业捐赠需按视同销售缴纳增值税(税率13%或3%)。

公益捐赠审批

大额捐赠(如超100万元):需经民政部门备案,资金需划入指定监管账户。

跨境捐赠:需经省级民政厅/外事办批准,资金通过国家外汇管理局指定账户。

(三)事后手续

票据与凭证

公益捐赠:索取《公益事业捐赠统一票据》(省级财政部门印制),作为税前扣除凭证。

私人赠与:要求受赠方开具收据,注明“无偿赠与”。

税务处理

个人:公益捐赠额未超应纳税所得额30%部分可扣除(需票据)。

企业:年度利润12%以内公益捐赠可扣除(需通过合规组织)。

实物捐赠:企业按市场价确认收入,同时结转成本,差额缴税。

公示与反馈

公益捐赠:超100万元项目需在“慈善中国”平台公示资金使用情况。

定向捐赠:要求受赠方定期反馈项目进展(如季度报告)。

三、合规要点与风险提示

反洗钱审查

单笔超5万元现金捐赠需银行备案,建议优先选择转账方式。

权属清晰

捐赠方需确保对捐赠物拥有完全所有权(如车辆无抵押、无纠纷)。

用途合规

公益捐赠不得用于非公益目的(如个人消费),否则捐赠方可撤销赠与。

跨境限制

境外捐赠需经审批,资金不得用于敏感领域(如政治、宗教)。

四、场景化操作建议

场景1:企业捐赠100万元给红十字会

签订捐赠协议,约定用途为“地震灾区救援”。

转账至红十字会对公账户,备注“定向捐赠”。

索取公益票据,按利润12%限额税前扣除。

要求红十字会每季度提交资金使用报告。

场景2:个人捐赠车辆给亲属

签订赠与合同,注明“无偿赠与”。

办理车辆过户,受赠方缴纳契税(评估价3%)。

保留评估报告、完税证明、过户凭证备查。

场景3:跨境捐赠50万美元给国外大学

经省级外事办审批,通过银行外汇渠道划转。

申报用途为“境外教育捐赠”,提供大学接收函。

保留外汇管理局备案回执,避免税务风险。

五、总结:捐赠合规四步法

协议先行:明确权责,避免口头约定。

凭证齐全:保留转账记录、票据、评估报告。

税务合规:区分公益/私人捐赠,合理利用税前扣除。

用途透明:公益捐赠需跟踪资金流向,确保合规使用。

提示:大额或复杂捐赠建议咨询律师、税务师,提前规避法律风险。

捐赠审批流程,捐赠流程,办理捐赠需有哪些手续?

2025-05-07 发布人:西安市天禾助学慈善基金会